Spätestens jetzt wird das Jahr 2022 als eines der turbulentesten Jahre des Krypto-Space in die Geschichte eingehen. Milliardenschwere Unternehmen haben Konkurs angemeldet und neben Celsius und Three Arrows Capital steht nun auch das Krypto-Börsen-Schwergewicht FTX vor der Insolvenz – mehr dazu im BTC-ECHO Newsticker. Was letztendlich all diese Unternehmen gemeinsam haben, ist, dass sie die Gelder ihrer Kunden auf undurchsichtige Weise verwendet haben, um sich selbst zu bereichern.

Was die Welt aus der Insolvenz von Lehman Brothers 2008 und aus all den Krypto-Katastrophen gelernt hat, ist, dass schlecht regulierte und zentralisierte Finanzdienstleister, die nicht korrekt offenlegen, was sie mit den Geldern ihrer Kunden anstellen, zum Scheitern verurteilt sind.

Zentralisierte Krypto-Firmen wie Celsius, FTX und Co. entsprechen somit so ganz und gar nicht dem wahren Ethos der Krypto-Community: “Not your Keys not your Coins”. Andere Lösungen sind daher gefragt.

Decentralized Finance (DeFi) ist eine dieser Lösungen. DeFi kann nicht nur zur Stabilisierung des Krypto-Ökosystems, sondern auch zur grundlegenden Verbesserung des weltweiten Finanzsystems beitragen.

Denn ein dezentralisiertes und offenen Finanzsystem, in dem Anleger ihre Private Keys selbst kontrollieren und sowohl User als auch Regulatoren On-Chain verifizieren können, wie diese Finanzdienstleister funktionieren, kann die Antwort auf all diese Katastrophen sein.

Was zeichnet ein krisenfestes Finanzsystem überhaupt aus?

Kurzum: Transparenz, Widerstandsfähigkeit und Antifragilität. Zukünftige Finanzsysteme, müssen nicht nur möglichst widerstandsfähig und transparent sein, sondern sie müssen auch antifragil sein. Antifragilität bedeutet, dass sie auch in der Lage sein müssen, auf sich ändernde Umstände zu reagieren und aus diesen zu lernen.

Ein gutes Finanzsystem zeichnet sich dadurch aus, dass es diese nüchternen Tatsachen akzeptiert und in der Lage ist, sich um diese nicht idealen, aber realen Umstände herum zu entwickeln, anstatt sie zu überwinden.

Es sollte daher folgende Aufgaben erfüllen:

- Faule Kredite wirksam abbauen.

- Nicht nachhaltige Geschäftsmodelle aus dem Markt treiben.

- Verhinderung der Bildung von systematischen Risiken.

- Spillover-Effekte verhindern.

Decentralized Finance (DeFi) kann all diese Aufgaben besser erfüllen kann als Centralized Finance (CeFi). Letzteres ist – wie die Geschichte gezeigt hat – auf lange Sicht immer wieder zum Scheitern verurteilt. Das spricht für DeFi:

- Transparenz

- Effizienz

- Widerstandsfähigkeit

- Anpassungsfähigkeit

Deshalb ist DeFi besser als CeFi

DeFi-Protokolle haben der Finanzwelt einiges zu bieten. Angefangen mit der Gestaltung der Eigenschaften eines Token, dem Finanzmanagement eines Protokolls, dessen Liquidität, der Menge an abgewickelten Transaktionen, der Anzahl der User und dem Handelsvolumen: All diese Daten können in DeFi auf der Blockchain transparent und in Echtzeit nachvollzogen werden. In der CeFi-Welt ist das nicht der Fall.

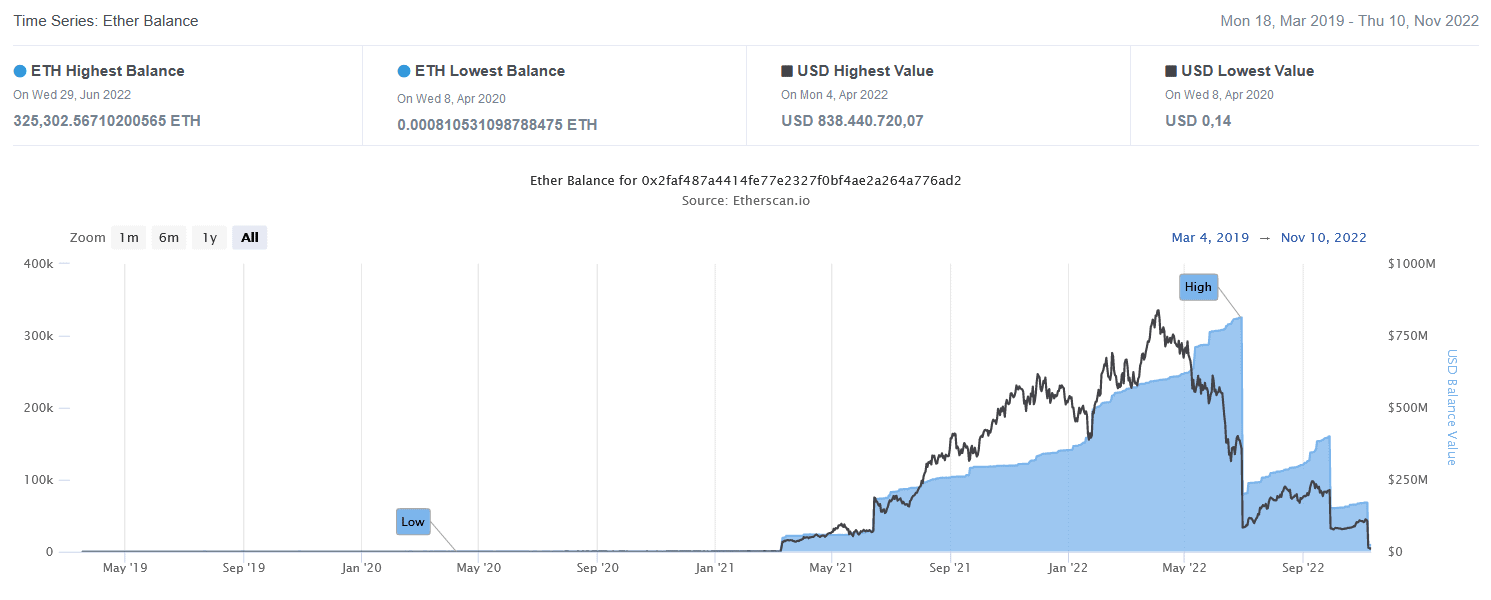

Zwar konnten wir bei FTX schon im Vorfeld des Crashs live auf der Blockchain beobachten, dass deren Börsen-Bestände massiv eingebrochen sind. Was aber so gut wie niemand ahnen konnte, ist, wie diese Gelder mit der CeFi-Welt verbunden gewesen sind.

In der DeFi-Welt hingegen können wir in Echtzeit beobachten, wo Investoren ihre Positionen wie beleihen. Liquidationspreise sind jederzeit transparent und Risikokonzentrationen können sowohl von Investoren als auch von Regulatoren erkannt werden.

DeFi ist weniger gesetzlos als die Meisten denken

Viele beschreiben DeFi häufig als “wilder Westen der Finanzwelt”, aber die Realität ist weit weniger gesetzlos, als die Metapher vermuten lässt. DeFi ist voll von Selbstregulierungsmechanismen, die alle transparent in Smart Contracts festgeschrieben sind.

Die Transparenz der Chips jedes Spielers und die Tatsache, dass Krypto-Token rund um die Uhr handelbar sind, bedeutet, dass niemand Dinge auf einer öffentlichen Blockchain verschleiern kann.

In der zentralisierten Finanzwelt hingegen sind die Schachzüge von Banken und anderen Finanzinstitutionen nicht in Echtzeit nachvollziehbar. Das liegt daran, dass sie diese in zentralisierten privaten Datenbanken vor den Augen der Allgemeinheit versteckt sind.

Sowohl während der Pleite von Celsius und Three Arrows Capital, als auch in der Causa FTX funktioniert der DeFi-Markt reibungslos und effizient. Kein einziges DeFi-Protokoll musste Abhebungen stoppen oder von anderen durch Finanzspritzen gerettet werden, obwohl auch DeFi-Protokolle immer wieder enormer Volatilität ausgesetzt gewesen sind.

Menschen, die Token in DeFi-Protokollen wie Maker (MKR) und Aave (AAVE) verliehen haben, sind durch Smart Contracts an bestimmte Konditionen gebunden, die die Darlehen oder Sicherheiten bei Bedarf automatisch zurückzahlen. Der Grund, warum sie trotz der enormen Kursschwankungen dieses Jahr reibungslos funktioniert haben, sind nicht Gesetze, sondern der Code, der sie dazu zwingt, Kredite rechtzeitig zurückzuzahlen.

Auch wenn viele Kryptobörsen derzeit offenlegen, auf welchen Wallets sie die Gelder ihrer Kunden halten, bedeutet das nicht, dass die Assets wirklich nicht im Hintergrund in der traditionellen Finanzwelt als Sicherheiten für Kredite verwenden werden.

Fazit

DeFi ist nicht perfekt. Es spielt keine Rolle, wie dezentral ein DeFi-Protokoll und sein Konzept für die Verwahrung von Vermögenswerten ist, wenn der Code eines Projekts Schwachstellen aufweist, die Angreifer ausnutzen können.

Darüber hinaus gibt es massive technische und rechtliche Herausforderungen zu bewältigen. Es wird Jahre, vielleicht sogar Jahrzehnte dauern, bis DeFi tadellos ist und es ausreichend reputable Protokolle gibt, deren Programmierung wir vertrauen können.

Das Argument für DeFi ist somit nicht, dass es perfekt ist, sondern dass es eine grundlegende Verbesserung gegenüber unserem traditionellen Finanzsystem darstellt.

Es ist zu hoffen, dass die Regulierungsbehörden dies bei der kommenden Regulierungswelle berücksichtigen werden. Die DeFi-Märkte sind transparent, effizient und entwickeln sich ständig weiter. Kein DeFi-Protokoll hat im Gegensatz zu Celsius, Three Arrows Capital und FTX Abhebungen gestoppt oder eine Notfinanzierung verlangt.

DeFi wird überleben und das Argument für DeFi ist angesichts des Scheiterns von FTX heute stärker als jemals zuvor.

Du möchtest Kryptowährungen kaufen?

Trade die populärsten Kryptowährungen wie Bitcoin und Ethereum als ETP auf Scalable Capital, der führenden Investmentplattform in Europa.

Die neusten Ausgaben des BTC-ECHO Magazins

Das könnte dich auch interessieren

<< Den vollständigen Artikel: Warum DeFi die Antwort auf das FTX-Desaster ist >> hier vollständig lesen auf www.btc-echo.de.