Die aktuelle Kryptowertpapierliste der BaFin verdeutlicht das mit Blick auf Digitalemissionen von Kryptowertpapieren noch bestehende Potenzial. Dabei bietet die aktuelle Rechtslage mit Fokus auf Inhaberschuldverschreibungen bereits weitreichende Digitalisierungsopportunitäten für Emittenten an. Die zu erwartende Erweiterung des eWpG auf Aktien rundet das Angebot

sinnvollerweise ab, sollte allerdings zukünftig nicht den Großteil der Emissionen darstellen.

Dabei stellt die eindeutige Wertpapierkennnummer – in Form der ISIN – für Emittenten von Kryptowertpapieren eine wichtige Voraussetzung dar, da ebenjene ISIN (mitsamt der WKN als deutschem Pendant) eine von vielen rechtlichen Parametern für den erfolgreichen Registereintrag ist. Dieser Registereintrag ersetzt gemäß dem elektronischen Wertpapiergesetz (eWpG) die bisher notwendige physische Urkunde und ermöglicht damit die digitale Emission des jeweiligen Wertpapiers.

Potenzielle Relevanz des eWpG: Auswertungsverfahren und Ergebnisse

Es stellt sich nun die Frage, wie groß die möglichen Auswirkungen des eWpG auf das Emissionsgeschehen in Deutschland sein könnten. Ebenfalls ist zu klären, wie viele Wertpapiere als elektronische Wertpapiere begeben werden könnten. Eine Auswertung der Datenbanken des WM Datenservice kann hier Aufschluss geben, da fast alle im Wertpapiersektor aktiven Marktteilnehmer in Deutschland Daten aus diesen Datenbanken benötigen, um Wertpapiergeschäfte abzuwickeln. Folglich zeichnen diese Datenbanken alle Emissionen nach, die für den deutschen Kapitalmarkt und seine Akteure eine Bedeutung haben.

Um die Relevanz und die Anzahl der Emissionen in den einzelnen Wertpapierarten

nachzuvollziehen, wurden die in 2022 neu in die entsprechenden Datenbanken

aufgenommenen Wertpapiere untersucht. Referenzinstrumente wie Währungen, Zinssätze und Indizes blieben dabei genauso unberücksichtigt wie Optionen und Futures. Um zufällige Ergebnisse auszuschließen, wurden die Zahlen neu aufgenommener Wertpapiere nach verschiedenen Kriterien analysiert und in den folgenden Abbildungen dargestellt sowie erläutert.

Anzahl der Neuemissionen nach Assetklassen in 2022

Abbildung 1 veranschaulicht die Dominanz von Optionsscheinen mit ca. 6,4 Mio.

Neuemissionen im Jahr 2022. Mit größerem Abstand folgen auf Platz 2 die Optionen und Futures mit ca. 1,3 Mio. Neuemissionen, die jedoch nicht zu den Wertpapieren zählen, und an dritter Stelle das Geschäft mit Zertifikaten. Insgesamt liegen für das Jahr 2022 ca. 7,238 Mio. Neuemissionen von Wertpapieren vor, wovon ca. 7,231 Mio. und somit 99,9 Prozent durch das

heutige eWpG abgedeckt sind.

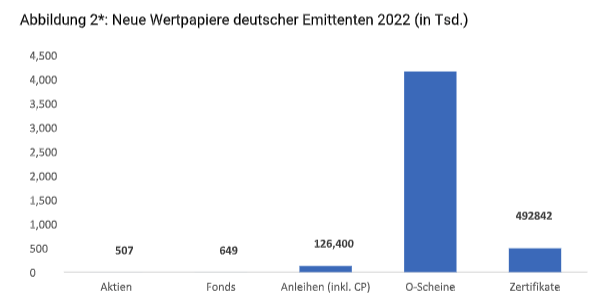

Neue Wertpapiere deutscher Emittenten 2022

Um einen genaueren Blick auf den deutschen Markt zu erhalten, wurden in Abbildung 2 alle Wertpapiere deutscher Emittenten im In- und Ausland herangezogen. Auch hier dominieren die Optionsscheine mit ca. 4,1 Millionen Neuemissionen. Betrachtet man die Gesamtanzahl der Neuemissionen auf Basis dieser Betrachtungslogik in Hinblick auf die mögliche eWpG-Abdeckung, dann kommt man auch hier zu einer theoretischen 99,9-prozentigen Coverage.

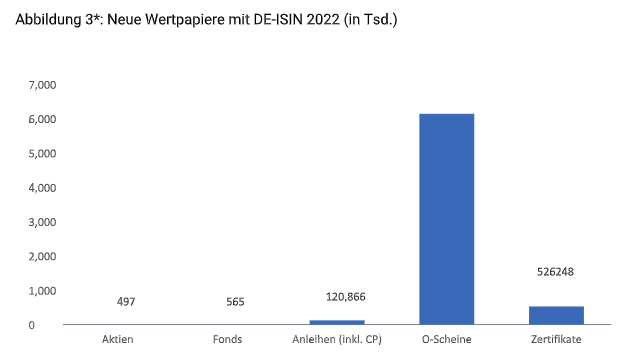

Neue Wertpapiere mit DE-ISIN 2022

Eine weitere Perspektive ist die Betrachtung der neuen Wertpapiere anhand der ISIN mit einem Länder-Präfix für Deutschland. Dies sind im Wesentlichen auf den deutschen Markt zielende bzw. beim deutschen Zentralverwahrer hinterlegte Emissionen (DE-ISIN). Analog zum in Abbildung 1 und Abbildung 2 konstatierten Ergebnis liegt auch hier eine theoretische 99,9-prozentige Abdeckung durch das eWpG vor.

Potenzielle Relevanz des eWpG: Bewertung der Ergebnisse

Im eWpG ist bislang für Inhaberschuldverschreibungen die Möglichkeit einer Digitalemission vorgesehen. Zu dieser Wertpapierkategorie gehören nach deutschem Recht neben Anleihen aller Art insbesondere auch Optionsscheine und Zertifikate. Die Verordnung über Krypto-Fondsanteile (KryptoFAV) erweitert diese Möglichkeit auch um die Emission digitaler Fondsanteile.

Auch wenn die sich aus den Auswertungen ergebenden Zahlen die Situation aus mehreren Blickwinkeln reflektieren (siehe Abbildungen 1-3), ergibt sich eine übereinstimmende und eindeutige Aussage: Es lässt sich anhand der Zahlen bestätigen, dass das eWpG und die KryptoFAV in der derzeitigen Verfassung bereits einen Großteil der emittierten und in Deutschland relevanten Wertpapiere volldigital unterstützt.

Die Anteile der verschiedenen Formen der Inhaberschuldverschreibungen und der Fondsanteile summieren sich in allen drei Auswertungen auf weit mehr als 99,9 Prozent. Auffällig ist hierbei die Anzahl der Neuemissionen von Aktien, die im Verhältnis zu den anderen Finanzinstrumenten sehr gering ausfällt und in der Untersuchung maximal 0,01 Prozent Anteil an den neuen Wertpapieren erreicht, die für die deutsche Wertpapierindustrie relevant sind.

Aktien sind gemäß aktueller Gesetzeslage noch nicht im eWpG inkludiert, gelten aber als zu erwartende und sinnvolle Ergänzung. So konstatiert Bundesminister Marco Buschmann im aktuellen Entwurf des sog. Zukunftsfinanzierungsgesetzes, dass man “das digitale Zeitalter […] auch für Aktien anbrechen lassen [werde]“.

Zunehmende Nutzung der Kryptowertpapiere

In der aktuellen Bafin-Liste zu Kryptowertpapieren nach eWpG (Stand: 13.07.2023) können bislang lediglich 43 elektronische Wertpapiere verzeichnet werden. Wird diese Anzahl mit den Emissionszahlen aus den untersuchten Datenbeständen für klassische Wertpapiere aus dem Jahr 2022 in Relation gesetzt, so wird das häufig in der Branche angesprochene noch vorliegende Potenzial evident.

Neben der in dieser Betrachtung herangezogenen Stückzahlen der Wertpapieremissionen dürften auch die dazugehörigen Emissionsvolumina eine Rolle spielen, die es noch näher zu untersuchen gilt. Hier zeigen jüngste Betrachtungen, dass die Emissionsvolumina im Kryptowertpapierbereich stark wachsen, jedoch noch sehr weit von den Volumina der traditionellen Märkte entfernt sind.

Die Ausweitung des eWpG auf die populäre Produktkategorie Aktien stellt eine sinnvolle Ergänzung dar. Gleichwohl wird dieser Schritt vor dem Hintergrund der Größenordnung nicht als so genannter Game-Changer fungieren. Vielmehr kann angenommen werden, dass in Zukunft Emissionen von elektronischen Wertpapieren mit Fokus auf Optionsscheine und Zertifikate eine signifikantere Rolle einnehmen werden. Dass dies noch nicht geschehen ist, erklärt sich u.a. daraus, dass die entsprechenden Verordnungen erst wenige Monate alt sind

und dass es sich um stark regulierte Finanzinstrumente mit z.T. hoher Komplexität handelt, bei denen grundlegende Änderungen i.d.R. mehr Zeit benötigen.

Kostenvorteile und Counterparty Risk

Eine breitere Verwendung von elektronischen Wertpapieren, insbesondere von Kryptowertpapieren, dürfte sich allein schon aufgrund der bereits mehrfach ermittelten Kostenvorteile bei der Emission einstellen. Werden diese Kostenvorteile genutzt, so wird die Kapitalbeschaffung für kleine und mittelständische Unternehmen (KMU) sowohl im Eigen- wie im Fremdkapitalbereich attraktiver. Gleiches gilt für die “Verbriefung” von heute für breite Anlegerschichten nicht oder nur schwer zugängliche Assets wie Immobilien, Kunstgegenstände, Oldtimer, Sneakers und andere Sammlerstücke.

Letztlich ist die Nutzung von Kryptowertpapieren – einer der beiden Ausprägungsformen der elektronischen Wertpapiere – ein wichtiger Schritt zur Eliminierung von Counterparty Risks im Wertpapiergeschäft, der durch die Nutzung des Atomic Swap, also des direkten Settlements beider Seiten des Wertpapiergeschäfts in T+ 0, möglich wird.

Zwar kann das Counterparty Risk durch die Nutzung von Central Counterparties (CCP) auch heute schon weitgehend reduziert werden. Für die Inanspruchnahme der CCPs fallen aber direkte und indirekte Kosten für die Hinterlegung und das Management der Sicherheiten an. Auch das T + 0 Settlement ist heute bereits im traditionellen Wertpapiergeschäft möglich, wird aber aufgrund vielfältiger technischer und organisatorischer Herausforderungen nur sehr zögerlich genutzt.

Das Hindernis des fehlenden Cash on Ledger bleibt vorerst weiterhin bestehen. Stablecoins können auch angesichts der verschiedenen Depegging Events (Depegging: Ablösen des Wertes des Stablecoins von der repräsentierten Fiat-Währung) der letzten Zeit diese Lücke nur unzureichend überbrücken. Jedoch versprechen die Markets in Crypto Asset Regulation der EU (MiCA), die noch in 2024 wirksam werden soll, hier Abhilfe.

Die Nutzung von Kryptowertpapieren wird aktuell zusätzlich begünstigt, da das DLT Pilot Regime der EU erstmals einen, wenn auch noch eingeschränkten, regulierten Handel in der EU erlaubt. (Europäische Union, 2022).

Fazit: Geringe Adoption, hohes Potenzial

Das Gesetz über elektronische Wertpapiere (eWpG) deckt im Zusammenspiel mit der Verordnung über Kryptofondsanteile (KyptoFAV) das Spektrum der in Deutschland begebenen und für Deutschland relevanten Emissionen fast komplett ab. Durch die erwartete Ergänzung um Aktien wird es weitere Relevanz erreichen.

Sobald die rechtlichen und organisatorischen Voraussetzungen bei den großen Emittenten geschaffen sind, sind deutlich steigende Emissionszahlen bei Kryptowertpapieren zu erwarten. Diese Tendenz zur Nutzung von Kryptowertpapieren wird durch das DLT Pilot Regime sowie die Regelungen der MiCA weiter begünstigt.

Über die Autoren

Jürgen Weidmann ist als Senior Business Development Manager bei WM Datenservice tätig. Als Partner der Finanzindustrie unterstützt der WM Datenservice die Akteure der Finanzmärkte mit verschiedenen Datenlösungen, integrierten Daten sowie Informationen entlang der gesamten Prozesskette eines Wertpapiers. Zudem begleitet der Datenanbieter die Rolle als offizielle nationale Vergabestelle (National Numbering Agency oder NNA) für die Vergabe der internationalen Wertpapierkennnummer (ISIN) in Deutschland.

Dr. Duc Au ist Manager Beteiligungen bei P. Keppler Verlag und Dozent an der FOM Hochschule für Ökonomie & Management.

*Alle Angaben beziehen sich auf die Auswertung der Datenbanken des WM Datenservice.

Das könnte dich auch interessieren

<< Den vollständigen Artikel: Gesetz über elektronische Wertpapiere: Es ist noch Luft nach oben >> hier vollständig lesen auf www.btc-echo.de.